本文目录一览:

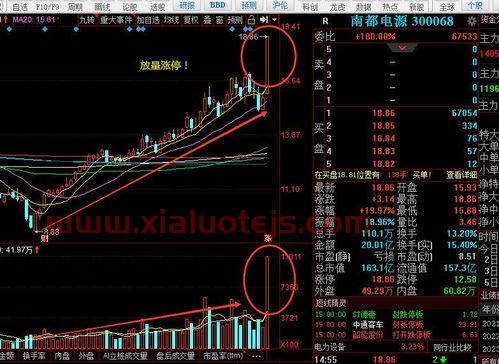

和胜股份涨停收盘,收盘价57.05元。该股于11点11分涨停,未打开涨停,截止收盘封单资金为5327.07万元,占其流通市值0.72%。

资金流向数据方面,7月14日主力资金净流入4297.11万元,游资资金净流出2385.21万元,散户资金净流出1911.9万元。

近5日资金流向一览

该股为锂电池,宁德时代概念股,新能源车零部件概念热股,当日锂电池概念上涨3.67%,宁德时代概念股概念上涨3.42%,新能源车零部件概念上涨2.68%。

雪球

著作权归作者所有,商业转载请联系作者获得授权。

风险提示:本文所提到的观点仅代表个人的意见,所涉及标的不作推荐,据此买卖,风险自负。

如果你是为了了解所谓的“ETF指数基金”点进来的,文章开始前让网叔纠正你一个概念上的小错误:ETF基金仅是指数基金的一种,而且需要有股票账户才能购买。

不过,现实生活中大部分人把ETF等同于指数基金,这样在概念理解上虽然不到位,但并不影响实际交易。

如果你对概念不是很纠结,单纯就是想买指数基金,可以直接看网叔后面的实操篇。

如果还想系统了解指数基金的相关知识,可以看看前面的知识篇。

一、知识篇

1、什么是指数基金?

基金,我们都知道,投资人出钱买基金份额,然后基金经理拿着投资人的钱去买股票。

怎么评判这个基金经理的操盘水平呢?就看他能不能跑赢大盘指数。

在美国,这个指数是标普500指数。在中国,这个指数是沪深300指数。

基金经理能跑赢指数吗?

在美国,答案是很难。

指数基金教父约翰·博格曾统计过相关数据。

1945-1975年,标普500指数的年平均回报率是11.3%,股票基金的年平均回报率则是9.7%,前者比后者每年多赚1.6%。

2015年,他又统计了过去30年的数据。令人惊讶的是,结果几乎和40年前一模一样。

标普500指数的年平均回报率是11.2%,股票基金的年平均回报率是9.6%,前者比后者每年还是多赚1.6%。

既然基金经理很难跑赢指数,那还让基金经理费心选股干嘛,直接照抄指数就行了嘛。

照抄指数的基金就是指数基金。比如,沪深300指数中,贵州茅台、招商银行、中国平安的权重分别是4.98%、3.09%、2.75%。那就分别拿出基金资产的4.98%、3.09%、2.75%去买这3只股票呗。

其他的股票照葫芦画瓢,这样就得到了一只完全复制沪深300指数的基金,且能轻松跑赢市场上一半的基金经理管理的主动选股基金(主动基金)。

2、指数基金的五大优势

2.1 简单透明

主动基金只在半年报和年报中才披露全部持仓情况,季报中更是仅披露前10大重仓股。

正常来说,一只基金持有30甚至更多只股票,仅依靠前10大重仓股很难把握基金经理的动向,所以经常出现普通投资者对所买基金一头雾水的情况。

指数基金就没有这个缺点。

指数基金跟踪的是对应指数。比如沪深300指数基金跟踪的就是沪深300指数,沪深300指数成分股有哪些?权重都是多少?这些都是公开数据,普通投资者也能很容易的知道所买的指数基金都投了哪些品种,投了多少钱。

也正是指数基金的简单透明,才有了那句“指数基金是最适合普通投资者的投资品种”。

2.2 持有成本低

由于只需要复制指数就行了,基金经理不用费心选股。指数基金的持有成本要比主动基金低得多。

指数基金每年的管理费和托管费分别是0.5%、0.1%。主动基金的每年的管理费和托管费则分别是1.5%、0.25%,持有指数基金每年能省下1.15%的持有成本。

2.3 交易成本低

交易成本低是相对股票来说的。

股票卖出的时候要付成交金额1‰的印花税,ETF则不需要。

另外,现在不少券商已经取消了“ETF交易佣金不满5元*收5元”的规定,而股票还在执行这一规则。

2.4 长生不老

指数成分股并不是一成不变的。如沪深300指数每半年就调整一次成分股名单,把不符合条件的股票调出,同时调入符合条件的优质股。可以说,只要股市不关门,指数就能“长生不老”。

2.5 规避黑天鹅风险

买个股*的风险就是黑天鹅风险,比如“扇贝游走了”的獐子岛,这种股票谁碰到谁倒霉。

指数一般不会纳入这类股票,买指数遭遇黑天鹅的概率低。

退一步讲,一个指数有几十上百家个股,就算其中一个暴雷,对整体影响业也有限。

3、ETF是指数基金的一种

说完了指数基金,终于可以说说ETF为什么是指数基金的一种了。

ETF的英文全拼是Exchange Traded Fund,字面翻译过来就是“交易所交易基金”。

最开始,ETF不完全是指数基金,也有主动ETF基金,只要你在交易所上市就可以称为ETF。

不过,主动ETF基金发展不如人意,市场上基本见不到了。大家就开始用ETF特指交易所上市的指数基金,对ETF的翻译也变成了“交易型开放式指数基金”。

注意,ETF特指在交易所上市的指数基金。交易所外也有不少指数基金,如ETF联接基金和指数增强基金,这类基金统称为场外指数基金。

ETF和场外指数基金的区别主要体现在申赎方式、交易方式、投资方式和投资目标上。

3.1 申赎方式

ETF要用一揽子股票申购和赎回。比如,你要买沪深300ETF,就要按照沪深300指数的权重,把300只股票配置好,交给基金公司去换取基金份额。

同理,你卖出基金份额,基金公司也不会给你现金,而是给你300只股票,你要把300只股票卖掉后,才能换回现金。

场外指数基金则相对简单些,直接用现金就可以申购赎回。

3.2 交易场所

ETF申购赎回麻烦,但这主要针对的是场外市场。

除了场外申购赎回,ETF还可以通过股票账户直接在交易所内购买,买卖规则和股票一样,且买卖成本比股票更低。

场外指数基金交易就没有这么方便了,只能通过基金公司、银行柜台、第三方销售平台等场外市场进行申购赎回交易。

3.3 投资方式和投资目标

ETF的投资目标是尽可能的复制指数,追求跟踪误差和偏离度的最小化。所以,基金合同要求基金经理只能投资指数成分股,且仓位不能低于95%。

场外指数基金则没有这么严苛的要求。

受制于“开放式基金股票*仓位不能超过95%”的规定,ETF联接基金要求指数成分股仓位不低于90%就行了,给了基金经理5%仓位的自主选择权。

为了追求超额收益,增强指数基金则要求指数成分股仓位不低于80%,同时股票仓位不低于90%,给了基金经理更大的自主选择权。

二、实操篇

1、指数基金的购买渠道

最简单的还是开个股票账户,场内购买ETF。

ETF买卖流程和股票是一样的。首先找到交易界面,然后输入想要购买的ETF代码或名称(比如“沪深300ETF”或“510300”),再输入交易价格和交易数量就行了。

ETF的*购买单位和股票是一样的,1手起购。1手也就是100股,ETF这里指100份。以截图行情为例,*要买入471.9元。

如果没有股票账户,也不用担心,直接在第三方平台上购买就行。

以支付宝为例。

打开支付宝,在理财界面找到基金选项或右上角的搜索按钮。

点进去,就出现了搜索框然后输入自己想买的基金代码或者基金简称就行。找到目标基金后,下方会有“定投”和“买入”两个选项。

定投就是每隔固定时间买入一次,如果只想买一次,就选买入。

点击“买入”后,交易界面就出现了,输入买入金额就可以了。注意一点,*买入金额是10元。

2、怎么选指数基金?

市场上指数基金数量非常多。单就ETF来说,已经有358只,如果再算上场外的,指数基金数量已经有上千只。这么多ETF基金,选哪个好呢?

网叔的标准就2个——业绩和规模。

业绩就是看指数基金和所跟踪指数的拟合程度。简单点说,指数基金就算不能跑赢标的指数,那也不能跑输吧。

在决定买不买一只指数基金之前,网叔一般会看看其历史走势。如果跑输标的指数,那网叔是绝不会买这个指数基金的。

以网叔关注的沪深300ETF为例。2012年上市以来,沪深300ETF在走势和沪深300指数基本一致的前提下,已经小幅跑赢沪深300指数,这就是比较好的情况。

规模就是看基金规模有多大。规模意味着流动性,一般来说,规模越大,基金流动性越好。

以国企ETF为例。规模仅1300万元,每天成交额不足100万元,基本上没几个人交易。

然后它的走势就变成了忽上忽下,很难以市场价卖出去。网叔是*不会碰这种ETF的。

按照这两个规则,网叔把市场上一些主流指数基金筛选了下,按照投资标的不同分类

2.1 宽基指数基金

宽基指数基金就是跟踪大盘指数的基金,比如跟踪上证50、沪深300、中证500、创业板指数的基金。

这些大盘指数意味着市场平均收益,买入这些指数基金意味着获取市场平均收益。

(1)上证50

场内:510050.SH 华夏上证50ETF(规模544.31亿)

场外:110003.OF 易方达上证50指数A(规模230.52亿)

(2)沪深300

场内:510300.SH 华泰柏瑞沪深300ETF(规模483.65亿)

场内:159919.SZ 嘉实沪深300ETF(规模227.95亿)

场内:510330.SH 华夏沪深300ETF(规模289.48亿)

场外:000051.OF 华夏沪深300ETF联接A(规模111.98亿)

场外:100038.OF 富国沪深300增强(63.76亿)

(3)中证500

场内:510500.SH 南方中证500ETF(规模391.77亿)

场外:000478.OF 建信中证500指数增强A(规模44.97亿)

(4)创业板指

场内:159915.SZ 易方达创业板ETF(规模149.24亿)

场外:110026.OF 易方达创业板ETF联接A(规模49.76亿)

(5)创业板50

场内:159949.SZ 华安创业板50ETF(规模121.81亿)

场外:160420.OF 华安创业板50(规模10.57亿)

2.2 行业/主题指数基金

过去几年,市场超额收益基本来自消费和科技互联网等几个热门行业,除此之外,军工、环保、传媒、银行、证券等大金融也曾在某个时间点风口起舞。

未来,市场超额收益大概率还来自这几个方向。

(1)大消费

场内:159928.SZ 汇添富中证主要消费ETF(规模84.89亿)

场外:000248.OF 汇添富中证主要消费ETF联接(规模51.42亿)

(2)医药

场内:159929.SZ 汇添富中证医药卫生ETF(规模4.97亿)

场外:159992.SZ 银华中证创新药产业ETF(规模30.47亿)

(3)酒

场内:512690.SH 鹏华中证酒ETF(规模45.65亿)

场外:160632.OF 鹏华中证酒(规模51.75亿)

(4)科技互联网

场内:515000.SH 华宝中证科技龙头ETF(规模58.85亿)

场内:510050.SH 华夏中证5G通信主题ETF(规模544.31亿)

场内:512760.SH 国泰CES半导体芯片ETF(规模112.98亿)

场内:512480.SH 国联安中证全指半导体ETF(规模91.14亿)

场内:515030.SH 华夏中证新能源汽车ETF(规模71.55亿)

场内:513050.SH 易方达中证海外互联ETF(规模197.69亿)

场内:164906.SZ 交银中证海外中国互联网(规模46.45亿)

场外:160626.OF 鹏华中证信息技术(规模6.18亿)

(5)军工

场内:512660.SH 国泰中证军工ETF(规模131.46亿)

场外:161024.OF 富国中证军工(规模74.94亿)

(6)环保

场内:512580.SH 广发中证环保产业ETF(规模19.59亿)

场外:001064.OF 广发中证环保产业联接A(规模14.10亿)

(7)传媒

场内:159805.SZ 鹏华中证传媒ETF(规模2.05亿)

场外:160629.OF 鹏华中证传媒(规模8.28亿)

(8)银行

场内:512800.SH 华宝中证银行ETF(规模82.65亿)

场外:001595.OF 天弘中证银行C(规模61.21亿)

场外:160631.OF 鹏华中证银行(规模14.99亿)

(9)证券

场内:512880.SH 国泰中证全指证券公司ETF(规模320.49亿)

场内:512000.SH 华宝中证全指证券ETF(规模238.49亿)

场内:159993.SZ 鹏华国证证券龙头ETF(规模16.38亿)

场外:161720.OF 招商中证证券公司(规模32.21亿)

2.3 海外指数基金

在过去10多年里,美股一直长牛,腾讯等新经济公司则在港股上市。国内投资者想投资港美股,却苦于没有合适的投资渠道,近年来诞生的投资海外指数基金就是一个不错的选择。

(1)港股

场内:159920.SZ 华夏恒生ETF(规模101.92亿)

场内:510900.SH 易方达恒生H股ETF(规模74.85亿)

场外:000071.OF 华夏恒生ETF联接A人民币(规模24.39亿)

场外:110031.OF 易方达恒生H股ETF联接A人民币(规模11.39亿)

(2)美股

场内:513100.SH 国泰纳斯达克100ETF(规模17.93亿)

场内:513500.SH 博时标普500ETF(规模34.25亿)

场外:270042.OF 广发纳斯达克100指数A人民币(QDII)(规模35.39亿)

场外:040046.OF 华安纳斯达克100人民币(规模19.72亿)

2.4 商品指数基金

国内商品指数基金主要还是黄金指数基金。

黄金指数基金不是投向黄金股,而是投向上金所上市的黄金T+D,它的涨跌主要受黄金价格涨跌影响,想买黄金避险的可以选择成本更低的黄金指数基金。

场内:518880.SH 华安易富黄金ETF(规模108.53亿)

场内:159934.SZ 易方达黄金ETF(规模42.95亿)

3、怎么投资指数基金?

3.1投资指数基金的风险

在说怎么投资指数基金之前,网叔还是要先说下投资指数基金的风险。

首先,指数基金虽然波动比个股小也会大跌甚至腰斩。

图中是2016年以来,沪深300指数(蓝线)、沪深300ETF(黄线)和京东方A(白线)的走势图。

个股的波动性明显要高于指数,沪深300ETF的波动性则与沪深300指数基本一致。

但不要以为指数基金波动小就跌幅有限了,碰到极端行情,指数基金照样会大跌。

比如2015年,A股从5178点下跌,沪深300ETF净值也从5.077*跌至2.588,接近腰斩。

指数基金的另一个风险就是溢价率,这个是专门针对ETF(场内指数基金)来说的。

ETF有2个价格,市场交易价和净值。

溢价率=(市场交易价-净值)/净值。

市场交易价就是我们在股票软件上看到的价格,净值才是基金真实的价格。但因为各种因素影响,这两个价格并不总是一样的,碰到极端行情,两者甚至能相差20%多。

比如去年9月,纳指ETF溢价率就高达19.39%,等于你如果当时买进去就亏了20%左右。

3.2 怎么投资指数基金?

投资指数基金的方法有很多,如定投和趋势交易等。

趋势交易虽然弱化了择股风险,但对则是和板块轮动把握能力要求还是很高的,比较适合经验比较丰富的投资者。

刚入门的投资者投资指数基金*还是以定投为主,简单易学,长期定投还基本稳赚不赔。

以2016年9月6日以来,每月定投沪深300ETF为例。

一共定投了61期,投入资金60000元,期末资产已经变成了79075.22元,定投收益率31.79%。

就算从股市*点开始定投,一路坚持下来也是赚钱的。所以,这里也主要介绍下指数基金定投方法。

(1)买入

买入指数基金有2种方法——定期定额、越跌越买。

定期定额就是每隔相同的时间,投入固定的金额。简单易学,非常适合刚入门的投资者,刚才我们举例用的就是定期定额的买入方法。

但定期定额有一个明显的缺陷,在指数下跌时无法通过加仓拉低平均持仓成本。

有经验的投资者就会选择越跌越买,在指数下跌的过程中,加大买入金额,跌得越狠,买得越多。通过这种方式,有效拉低平均持仓成本,以期在将来的上涨中获得更高的收益。

越跌越买的难点在于如何平衡买入节奏。

比如,你判断下跌过程中会出现10次买入机会,然后据此分配资金,但10次买入后,指数进一步下跌,那这时只能傻眼了。这种方法并不适合刚入门的投资者。

(2)卖出

股市是波段上升的,只会买不会卖,就只能跟着指数来回做过山车,所以会卖的才是师傅。

卖出定投基金的方法也有很多,这里简单介绍几种。

第一种是预期收益法。

定投之前,先设定好这次定投的预期收益率,比如10%或20%,一旦定投收益达到预期收益就果断卖出。

复杂一点的,可以设置为年化预期收益率。就是定投1年要取得10%的收益,当你定投到第3年时,要求30%的收益才卖出。定投到第4年时,要求40%的收益才卖出,以此类推。

第二种是观察市场情绪。

股市有一个特征,牛市时,周围人都在谈论股市,熊市时,周围人羞于谈论股市。

你可以默默定投,然后在周围人都谈论股市,或者网上都是关于牛市的报道时选择离开。

第三种是网格交易法。

这种比较复杂,就是设定每笔定投的预期收益。比如,设置每笔买入的收益率是10%,那10元位置定投的就在11元卖出,8元位置定投的就在8.8元卖出。

当然,也可以对低价位定投金额设置更高的预期收益率,比如8元位置定投的要求15%的收益率,那就在9.2元卖出。

这些仅是定投中的一些小技巧,有助于提高定投收益。但定投的本质是坚持定期投入,一旦中途放弃,必将功亏一篑,不要学了小技巧就本末倒置。

7月21日,A股2843只个股上涨,其中涨停110只。整个锂电池板块一片大涨之声,飘红股票占比87%。截至收盘,整个板块A股市值合计达到7.91万亿,已超过银行、食品饮料、化工等行业市值,逼近市值第二大行业电子。

两大锂电池龙头天齐锂业、赣锋锂业今日携手涨停,*收盘价均创历史新高,两者市值分别飙升至2136亿元、1187亿元。包含天齐锂业、赣锋锂业在内,不含近一个月上市的次新股,今日共有19只锂电池概念股创下历史新高。()

随着年报季披露进入尾声,锂电池概念上市公司的年度成绩单也呈现在人们眼前。属于锂电池概念股的这79家公司在2021年可谓风头无两,不少公司不仅市值大增,利润也赚得盆满钵满。

市值有涨有跌,能赚到腰包里才是真本事。2021年锂电池行业赚得盆满钵满,79家公司中有64家的净利润都出现了正增长,占比超过8成,其中有43家净利润增长超过***,占比超过5成。其中宁德时代凭借178.60亿元的净利润成为当之无愧的“赚钱王”。

走过热热闹闹的2021年,锂电池的火热还会继续吗 ?

7家概念股市值破千亿 3成公司坐上“股价过山车”

从市值来看,这79家公司的领头羊当之无愧属于宁德时代。截至4月28日,9032.04亿元的市值让宁德时代在锂电池概念股中遥遥领先,拔得头筹。仅次于宁德时代的比亚迪4206.12亿元的市值,虽然市值仅为宁德时代的一半,但也与排在其后的公司拉开了极大的差距。

锂电池概念股如今有7家公司市值过千亿,除了前两名之外,第三名至第七名差距不大,市值稳定在1000亿元-1700亿元之间,从高到低分别是恩捷股份、盐湖股份、赣锋锂业、亿纬锂能、天齐锂业。

在上述几家公司中,有一家公司的市值以火箭般的速度迅速破千亿,冲进了锂电池概念股中市值前7名,这家公司就是盐湖股份。

回望过去数年,电池级碳酸锂价格从2018年2月的16万元/吨的相对高点一路下跌,2019 年动力汽车及 3C 消费不及预期,到2020年8月碳酸锂价格已经跌至3.95万元/吨左右,不少行业人士看来,当时的锂价接近“冰点”。

而全球新能源车销量提振、渗透率快速提升,则让电池级碳酸锂价格的上升通道在2021年徐徐打开。很显然,盐湖股份赶上了好时候。

盐湖股份始建于1958年,是中国*的钾肥工业生产基地,号称钾肥*,但是也布局了碳酸锂行业。2019年,盐湖股份因数百万款项进入了重整。

在这段时间,锂电池板块行情爆发,中邮证券回顾2021年上半年称,锂电池板块产能短期扩张有限,下游新能源电池需求快速扩增,供需错配促使电池级碳酸锂价格回升至9.95万元/吨,并有望持续走高。

在2021年8月10日重整后上市,盐湖股份当天股价一度暴涨388.12%,最终收涨306.11%。中邮证券称,市场对于盐湖提锂重新估值,上涨主要原因是锂价上涨。

尝到甜头的不仅是盐湖股份。Wind数据显示,在2021年全年,有6家公司股价区间涨幅超过200%,从高到低分别是联创股份、永太科技、西藏矿业、盐湖股份、石大胜华、科大制造。

但需要指出的是,2021年8月末,锂电板块掀起涨停潮,但在9月,锂电板块见顶,此后出现持续调整,股价跌跌不休,不少上市公司的股价至今已经腰斩。

例如天齐锂业在2021年初时股价仅为30元左右,但是随着锂矿价格不断增长,公司股价也持续暴增,到2021年8月27日收盘价为133.22元,市值冲上近2000亿元新高。

但是在板块回调后,天齐锂业股价荣光不再。截至2021年12月31日,天齐锂业股价较*价回撤25.26%。

79家公司中,有25家公司在2021年较高点回撤超过30%,坐上了“股价过山车”,占比3成。在这三成公司中,回撤最多的公司分别是奥克股份、天际股份、合纵科技。

2021年初,奥克股份的股价维持在5元左右,到2021年9月15日,奥克股份股价气势如虹,创下2010年上市以来*股价纪录,9月30日,奥克股份的股价盘中*达到30.64元。

奥克股份的股价上涨得益于公司大力拓展新能源板块,其中投资的电解液是锂电池的关键材料之一。不过9月末,奥克股份也回应投资者提问称,公司暂不具备生产电解液的工艺和技术,但公司将作为参股股东与深圳市研一新材料有限责任公司共同发起设立的新公司主要从事锂电池电解液业务。

此后,公司股价一路下跌,到2021年末维持在15元左右。

5成锂电池企业净利润翻倍 宁德时代净赚超百亿成“赚钱王”

股价有涨有跌,能赚钱、能把钱放进自己腰包里才是真实力。

在79家公司中,收入*的是比亚迪、宁德时代、中化国际。这三家公司在2021年分别实现营业收入2161.42亿元、1303.55亿元、806.47亿元。其中,比亚迪和宁德时代是79家公司中唯二营收破千亿的公司,堪称“行业龙头”。

如果自己和自己比,又是哪些公司增速更快呢?2021年的赚钱“*进步奖”显然需要颁发给德方纳米、天际股份、容百科技,他们的营业收入同比增长率分别达到413.92%、203.24%、170.36%。

德方纳米处于上游。德方纳米的主要产品为纳米磷酸铁锂等磷酸盐系正极材料,用作制 备锂离子电池,可最终应用于新能源汽车、储能、3C等领域。

德方纳米提及,公司主营产品纳米磷酸铁锂的销售均价同比期初上涨超过30%,主要原因为公司产品的市场供应偏紧,且主要原材料在报告期内的单价出现较大幅度的上涨,公司相应调整了产品的销售价格。

此外,德方纳米采购的原材料价格较上一报告期的价格上涨,主要是新能源汽车和储能市场需求旺盛,而国内锂资源的勘探开发速度较慢,供求关系紧张拉动了锂电池原材料价格上涨。

值得注意的是,宁德时代实现了营业收入159.05%的增长,在79家公司中排名第8,体量巨大且增速飞快。

而如果从净利润来看,宁德时代更是以178.60亿元的净利润成为79家锂电概念股中的“赚钱王”,中化国际也不甘落后,以65.69亿元夺得亚军,赣锋锂业以54.16亿元成为季军。

如果从产业链来看,锂电池产业链的上游是锂矿、锂盐等,中游是电芯、电气系统、动力电池和储能电池,下游就是新能源汽车和储能领域。

在锂电池产业链中,宁德时代主要从事动力电池、储能电池和电池回收利用产品的研发、生产和销售,在产业链中处于中游。2021年宁德时代动力电池使用量市占率为32.6%。

宁德时代年报提及,公司2021年实现锂电池材料销售收入154.56亿元,同比增长 350.74%。受下游新能源车需求拉动,客户对电池材料需求旺盛,公司锂电池材料销量随之增长,同时主要金属市场价格上涨,公司产品售价随金属市场价格波动,带动收入增长。

此外,宁德时代还实现动力电池系统销售收入914.90亿元,同比增长132.06%。公司深化与特斯拉、戴姆勒等客户的长期战略合作。

2021年锂电池行业赚得盆满钵满,79家公司中有64家的净利润都出现了正增长,占比超过8成,其中有43家净利润增长超过***,占比超过5成。

其中,净利润涨幅*的前三家公司为天际股份、盛新锂能、诺德股份。

2成公司均定增 国轩高科定增超70亿元

锂电池烈火烹油,上市公司自然也希望吸引热钱。

在2021年全年,79家公司中有17家公司进行了定增,占比达到21.51%。除了当升科技定增2次外,其余公司均定增一次。

如果按照金额来看,国轩高科、华友钴业、当升科技、中伟股份是累计定增额度最多的公司,分别得到了73亿元、60亿元、50亿元、50亿元。而市场上较为知名的公司如欣旺达定增39亿元、杉杉股份定增30亿元、盛新锂能定增9.5亿元等。

据介绍,国轩高科电池装车数量接近40万台,国内排名第三,市占率高达11.2%。根据中国汽车动力电池产业创 新联盟的数据显示,公司动力电池装机量为8.02GWh,国内排名第四,市场占有率达5.2%。

2021年12月13日,国轩高科公告称,公司将引入大众中国作为战略投资者,大众汽车集团是*的汽车制造商之一,可以提升公司在新能源电池业务领域的核心竞争力,提升公司的整体业绩水平,并实现双方在新能源电池业务领域的协同效应。

本次非公开发行募集的资金将主要用于新建国轩电池年产16GWh高比能动力锂电池产业化项目、新建国轩材料年产30000吨高镍三元正极材料项目和补充流动资金。

而在没有定增的企业中,现金为王,西藏矿业、道明光学、宁德时代成为了经营活动现金流占营业收入比中*的三家企业,占比分别达到61.8%、42.77%、32.92%。

如果直接看经营活动产生的现金流量净额,则是比亚迪、宁德时代、西部矿业*,分别为654.66亿元、429.08亿元、79.52亿元。

今天的内容先分享到这里了,读完本文《锂电池概念股》之后,是否是您想找的答案呢?想要了解更多锂电池概念股、指数基金相关的财经新闻请继续关注本站,是给小编*的鼓励。